Денежный поток: формула и методы расчета. Чистый денежный поток (Net Cash Flow, NCF)

Эффективность инвестиционного проекта оценивается в течение расчетного периода, охватывающего временной интервал от начала инвестиционного проекта до его прекращения. Расчетный период разбивается на шаги расчета, т.е. промежутки времени, в пределах которых производится агрегирование данных для расчета эффективности (месяц, квартал, год).

Проект, как и любая финансовая операция, т.е. операция, связанная с получением доходов и (или) осуществлением расходов, порождает денежные потоки (потоки реальных денег).

Денежный поток (cash flow, CF) инвестиционного проекта - это поступления денежных средств и их эквивалентов, а также платежи при реализации проекта, определяемые для всего расчетного периода.

На каждом шаге значение денежного потока характеризуется:

- - притоком (in cash flow, CF +), равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

- - оттоком (out cash flow, CF -), равным платежам на этом шаге;

- - сальдо (активным балансом, эффектом), равным разности между притоком и оттоком, и называемым еще чистым потоком денежных средств (net cash flow, NCF).

Суммарный (итоговый) денежный поток образуют денежные потоки от отдельных видов деятельности:

- - денежного потока от инвестиционной деятельности;

- - денежного потока от операционной деятельности;

- - денежного потока от финансовой деятельности.

Составляющие денежные потоки складываются из следующих притоков и оттоков:

- 1) Для денежного потока от инвестиционной деятельности:

- - к оттокам относятся капитальные вложения, затраты на пусконаладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды;

- - к притокам относятся продажа активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала.

- 2) Для денежного потока от операционной деятельности:

- - к притокам относятся выручка от реализации, а также прочие и внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

- - к оттокам - производственные издержки, налоги.

К финансовой деятельности относятся операции со средствами, внешними по отношению к инвестиционному проекту, т.е. поступающими не за счет осуществления проекта. Они состоят из собственного (акционерного) капитала фирмы и привлеченных средств.

- 3) Для денежного потока от финансовой деятельности:

- - к притокам относятся вложения собственного (акционерного) капитала и привлеченных средств: субсидий и дотаций, заемных средств, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг;

- - к оттокам - затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг (в полном объеме независимо от того, были они включены в притоки или в дополнительные фонды), а также при необходимости - на выплату дивидендов по акциям предприятия.

Денежные потоки от финансовой деятельности учитываются, как правило, только на этапе оценки эффективности участия в проекте. Соответствующая информация разрабатывается и приводится в проектных материалах в увязке с разработкой схемы финансирования проекта.

Денежные потоки могут выражаться в текущих, прогнозных или дефлированных ценах в зависимости от того, в каких ценах выражаются на каждом шаге их притоки и оттоки.

Текущими называются цены, заложенные в проект без учета инфляции.

Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Дефлированными называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции.

Денежные потоки могут выражаться в разных валютах. Рекомендуется рассчитывать денежные потоки в тех валютах, в которых производятся поступления и платежи, а затем приводить их к единой, итоговой валюте и затем дефлировать, используя базисный индекс инфляции, соответствующий этой валюте.

Наряду с денежным потоком при оценке инвестиционного проекта используется также накопленный денежный поток - поток, характеристики которого определяются кумулятивно потока за данный и все предшествующие шаги).

При расчетах показателей эффективности обычно используются дисконтированные значения денежного потока. Дисконтированием денежных потоков называется приведение их разновременных (относящихся к разным шагам расчета) значений к их ценности на определенный момент времени, который называется моментом приведения. Дисконтирование применяется к денежным потокам, выраженным в текущих или дефлированных ценах и в единой валюте.

Денежный поток от инвестиционной деятельности.

В денежный поток от инвестиционной деятельности в качестве оттока включаются прежде всего распределенные по шагам расчетного периода затраты по созданию и вводу в эксплуатацию новых основных средств и ликвидации, замещению или возмещению выбывающих существующих основных средств. Сюда же относятся некапитализируемые затраты (например, уплата налога на земельный участок, используемый в ходе строительства; расходы по строительству объектов внешней инфраструктуры и др.). Кроме того, в денежный поток от инвестиционной деятельности включаются изменения оборотного капитала (увеличение рассматривается как отток денежных средств, уменьшение - как приток). В качестве оттока включаются также собственные средства, вложенные на депозит, а также затраты на покупку ценных бумаг других хозяйствующих субъектов, предназначенные для финансирования данного инвестиционного проекта.

В качестве притока в денежный поток от инвестиционной деятельности включаются доходы от реализации выбывающих активов.

Сведения об инвестиционных затратах должны включать информацию, расклассифицированную по видам затрат.

Оценка затрат на приобретение отдельных видов основных фондов может производиться также на основе результатов оценки соответствующего имущества. Распределение инвестиционных затрат по периоду строительства должно быть увязано с графиком строительства.

Денежный поток от операционной деятельности.

Основным результатом операционной деятельности является получение прибыли на вложенные средства. Соответственно в денежных потоках при этом учитываются все виды доходов и расходов, связанных с производством продукции, и налоги, уплачиваемые с указанных доходов. В частности, здесь учитываются притоки средств за счет предоставления собственного имущества в аренду, вложения собственных средств на депозит, доходов по ценным бумагам других хозяйствующих субъектов.

В качестве притоков средств при формировании денежного потока от операционной деятельности учитываются:

Объемы производства и реализации продукции и прочие доходы. Объемы производства рекомендуется указывать в натуральном и стоимостном выражении. Источником информации являются предпроектные и проектные материалы, а также исследования российского и зарубежного рынков.

Исходная информация для определения выручки от продажи продукции задается по шагам расчета для каждого вида продукции, отдельно для реализации на внутреннем и внешнем рынках.

Помимо выручки от реализации в притоках и оттоках реальных денег необходимо учитывать доходы и расходы от внереализационных операций, непосредственно не связанных с производством продукции, к которым относятся:

- - доходы от сдачи имущества в аренду, или лизинга (если эта операция не является основной деятельностью);

- - поступления средств при закрытии депозитных счетов (открытие которых предусмотрено проектом) и по приобретенным ценным бумагам других хозяйствующих субъектов;

- - возврат займов, предоставленных другим участникам.

В качестве оттоков средств при формировании денежного потока от операционной деятельности учитываются:

Затраты на производство и сбыт продукции. Источником информации являются предпроектные и проектные материалы. На каждый вид основных потребляемых при реализации проекта ресурсов должны быть обоснованы цены (рыночные, согласованные между участниками проекта или иные). В случае необходимости следует учитывать влияние проекта на общий объем спроса на этот вид ресурсов (и, следовательно, на его цену) на соответствующем рынке. Все показатели рекомендуется указывать с выделением НДС, а также других налогов и сборов, включаемых в цену.

В случае если предприятие осуществляет несколько видов деятельности, по которым установлены различные ставки налогов (в частности, налог на прибыль), доходы и расходы по каждому из таких видов деятельности определяются отдельно.

Текущие расходы, которые в момент осуществления не могут быть ни отнесены на себестоимость, ни включены в капиталовложения (расходы на ремонт основных средств, на освоение производства, вносимая вперед арендная плата и т.п.), в расчетах денежных потоков должны отражаться на том шаге, на котором они производятся. Однако в бухгалтерском учете они отражаются по статье баланса «расходы будущих периодов» и распределяются на себестоимость продукции в последующем периоде. Порядок такого распределения определяется учетной политикой предприятия и должен быть задан в исходной информации

Денежный поток от финансовой деятельности.

Денежные потоки от финансовой деятельности в большой степени формируются при выработке схемы финансирования и в процессе расчета эффективности проекта. Поэтому исходная информация ограничивается сведениями об источниках финансирования: об объеме акционерного капитала, субсидий и дотаций, а также об условиях привлечения заемных средств (объем, срок, условия получения, возврата и обслуживания). Распределение по шагам может носить при этом ориентировочный характер.

Форма для расчета суммарного денежного потока в общем случае представлен в табл. 4.1. Размеры денежных поступлений и платежей, связанных с финансовой деятельностью, рекомендуется устанавливать раздельно по платежам в российской и иностранных валютах.

Таблица 4.1

Расчет суммарного денежного потока

|

Показатели |

Шаг расчета |

||||||

|

Расчет потока от операционной деятельности |

|||||||

|

Выручка от реализации продукции |

|||||||

|

Затраты на производство продукции |

|||||||

|

Налоги в себестоимости |

|||||||

|

Амортизация |

|||||||

|

Валовая прибыль |

|||||||

|

Внереализационные доходы |

|||||||

|

Внереализационные расходы |

|||||||

|

Прибыль до уплаты процентов |

|||||||

|

Проценты за кредит, включаемые в себестоимость |

|||||||

|

Прибыль до налогообложения |

|||||||

|

Налог на прибыль |

|||||||

|

Использование прибыли (расшифровать) |

|||||||

|

Нераспределенная прибыль |

|||||||

|

Амортизация |

|||||||

|

Поток от операционной деятельности |

|||||||

|

Расчет потока от инвестиционной деятельности |

|||||||

|

Реализация основных средств и нематериальных активов |

|||||||

|

капиталовложения |

|||||||

|

Прирост оборотных активов |

|||||||

|

Ликвидационная стоимость проекта |

|||||||

|

Расходы по ликвидации проекта |

|||||||

|

Поток от инвестиционной деятельности |

|||||||

|

Расчет потока от финансовой деятельности |

|||||||

|

Кредиты полученные |

|||||||

|

Целевое финансирование |

|||||||

|

Эмиссия долговых ценных бумаг |

|||||||

|

Эмиссия собственных акций |

|||||||

|

Погашение кредитов |

|||||||

|

Выплаты процентов |

|||||||

|

Выплаты дивидендов |

|||||||

|

Помещение средств на депозитные вклады |

|||||||

|

Снятие средств с депозитных вкладов |

|||||||

|

Получение процентов по депозитам и вкладам |

|||||||

|

Поток от финансовой деятельности |

|||||||

|

Сальдо суммарного потока |

|||||||

|

Сальдо нарастающим итогом |

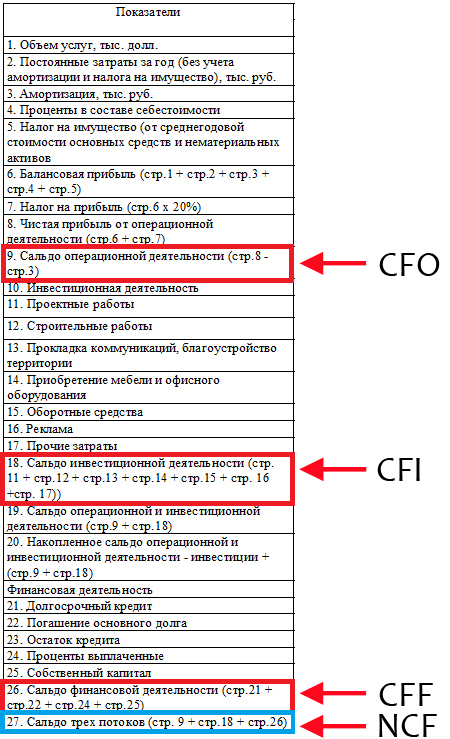

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Экономическая наука под инвестиционным денежным потоком понимает фактические текущие поступления, которые непосредственно связаны с реализацией рассматриваемого проекта. Эти деньги следует отличать от прочих выплат, поступающих инвестору от других направлений его деятельности.

Таким образом, мы можем рассматривать инвестиционный поток, как финансовые поступления от реализации проекта инвестирования в единицу времени.

Давайте рассмотрим все это на конкретном примере. Инвестор приобрел пакет акций нефтяной компании. Все ценные бумаги приносят ежегодный доход. То есть в рассматриваемой ситуации размер денежного потока, который получит инвестор, будет равняться сумме дивидендов.

Прежде всего необходимо понимать, что денежные потоки возникают не только в рамках инвестиционных процессов, но также в финансовой сфере и операционной деятельности.

Денежный поток, который направлен к инвестору также принято называть притоком. Напротив, те деньги, которые движутся в обратном направлении именуют оттоком.

На начальной и ранней стадии жизненного цикла проекта инвестирования денежные потоки в 100% случаев будут являться оттоком. Не нужно этому удивляться. Это выглядит вполне естественно, если вспомнить, что на прединвестиционной и инвестиционной фазе (стадии) реализации инвестиционного проекта всегда приходится основная часть расходов инвестора.

Когда инвестиционный проект переходит в эксплуатационную фазу, то отток денежных средств постепенно сменяется притоком. Причем с ходом времени эта разница становится все более внушительной. Именно здесь инвестор начинает зарабатывать и получать существенные доходы на инвестированный капитал.

Финансовый поток представляет собой движение денег в результате осуществления финансовых операций. Это может быть получение и погашение банковских займов, выплата дивидендов акционерам, взносы в уставный капитал компании, уплата процентов и прочее.

В рамках каждого проекта инвестирования принято разделять инвестиционный и операционный поток. Кроме того, отдельно рассматриваются бездолговые, дисконтированные и нетто денежные потоки. Более того, инвестор по своему усмотрению может рассматривать отдельно и другие поступления и выбытия денежных средств.

Соотношение поступлений и выбытий денег принято обозначать EBIDTA (Earnings Before Interest, Taxes, Depreciation and Amortization). Фактически этот показатель обозначает доход инвестора до момента вычета обязательных текущих расходов или издержек. В свою очередь, к ним относятся:

- амортизация;

- налоги и сборы;

- выплата процентов по банковским кредитам.

Данный показатель в рамках инвестиционного проекта является ключом к определению EBITDA margin, который показывает возвратность инвестиций. Его принято рассчитывать в виде индекса, который выражается в процентах. EBITDA margin высчитывается как отношение EBITDA к реальной выручке.

Денежные притоки (поступления) в инвестиционных проектах всегда формируются в рамках операционной деятельности объекта вложений.

Нетто денежный поток высчитывается как EBITDA минус проценты по займам, инвестициям и погашению тела кредита.

Бездолговой поток рассматривается как EBITDA минус инвестиции в текущий год жизненного цикла инвестиционного проекта.

Дисконтированный денежный поток отражает чистую приведенную стоимость инвестиционного проекта – NPV. Именно этот показатель традиционно воспринимают в качестве главного мерила эффективности рассматриваемого проекта.

Управление потоками

Правильное управление денежными потоками является основой осуществления успешной инвестиционной деятельности. При этом оно может принимать разные формы. Управление денежными потоками бывает оперативным и стратегическим. Между данными формами разница такая же, как между тактикой и стратегией соответственно. В основе их формирования лежит инвестиционное планирование . Ключевым фактором при создании конкретных этапов по управлению денежными потоками является время.

1. Этап текущего планирования выражается в составлении платежного календаря с обязательной разбивкой по дням. Этот документ отличается максимальной степень проработки и детализации предполагаемых притоков (оттоков) денежных средств.

2. Этап месячного планирования формируется на основании годового бюджета. План проработан достаточно глубоко, но не детально.

3. Этап годового планирования строится с точностью до месяца. Его принято составлять на основании долгосрочной инвестиционной стратегии. При формировании данного плана обязательно нужно принимать во внимание динамику основных макроэкономических показателей. Отличается средним уровнем проработки и детализации.

4. Этап долгосрочного планирования составляется на 3–5 лет. В его основе лежат главные инвестиционные цели и задачи. Детализация незначительна.

Целью формирования всех перечисленных выше документов является максимально точное моделирование остатка денежных средств на конец конкретного периода. На основе таких расчетов можно с высокой степенью вероятности предположить хватит ли у инвестора денежных средств для реализации существующих инвестиционных проектов.

В процессе работы предприятия или при реализации проектов генерируются входящие и исходящие денежные потоки. Их направленность и преобладание одних над другими свидетельствует о том, насколько успешен проект, и чего ожидать от него в будущем. Рассмотрим, как формируется денежный поток от инвестиционной деятельности фирмы и насколько он важен в ее деятельности.

Инвестиционный кэш фло среди других денежных потоков

При проведении предварительной оценки и анализа инвестиционного проекта важнейшим условием является расчет ожидаемых потоков денежных средств (cash flow, или кэш фло). Каждый расчетный шаг за взятый период времени характеризуется такими показателями кэш фло:

- поступлениями средств (приток);

- затратами в виде платежей;

- разницей между поступлениями и затратами (сальдо, баланс).

Денежный поток инвестиционного проекта рассматривается как сводный показатель потоков, создаваемых различными видами деятельности:

- Операционной (внутренней, основной). Она затрагивает производственную сферу (покупка необходимых материалов, деталей, сырья, обеспечение энергоносителями, оплата труда работников, перечисление налогов, реализация произведенного продукта).

- Финансовой. Здесь основу составляет работа с внешними финансами. Это выпуск, продажа и покупка ценных бумаг, расчет по дивидендам, привлечение дотаций, кредитов, субсидий и т.д.

- Инвестиционной. В данном направлении происходит работа с активами (их приобретение, модернизация, расширение и продажа).

Не владея полной информацией об ожидаемом перемещении денежных потоков, невозможно корректно рассчитать дисконтированную стоимость инвестиционного проекта, а без такого анализа вкладывать инвестиции в предложенное начинание нецелесообразно.

Как формируется инвестиционный финансовый поток

Инвестиционный кэш фло нередко имеет отрицательный показатель, поскольку содержит в себе в основном затраты на внедрение инициативы, а также на ее расширение и модернизацию по ходу реализации. Он обычно перекрывается доходами, полученными от основной деятельности предприятия (продажа товаров или услуг).

Оттоки состоят из таких статей:

- капитальные вложения (научно-исследовательские, опытно-конструкторские и строительные работы);

- покупка и монтаж необходимого оборудования;

- приобретение активов нематериальных (авторских прав, лицензий, разрешений, прав на пользование чем-либо, например, земельным участком);

- пусконаладочные работы;

- расходы на выполнение работ по ликвидации объекта (природоохранные мероприятия, рекультивация и др.);

- расходы, направленные на увеличение объемов оборотного капитала.

Также к оттокам причисляют ряд некапитализируемых расходов (затраты на объекты внешней инфраструктуры, налоги на используемый для проекта земельный участок). Если речь идет о капитальном строительстве, то инвестиционные вложения всегда нужно увязывать с календарным графиком строительства. Инвестиционные затраты классифицируются по видам расходов.

Притоки, характерные для этого направления, состоят из:

- Доходов, получаемых от реализации активов предприятия (излишков оборудования или сырья, неиспользуемых зданий или помещений), их продажа чаще всего производится после закрытия проекта, хотя нередко это происходит в ходе его реализации. В частности, если часть оборудования уже не используется в процессе производства, то оно может быть продано, то же можно сказать и об излишках производственных и вспомогательных площадей.

- Средств, вырученных в ходе продажи нематериальных активов (авторских прав, объектов интеллектуальной собственности). Такие операции происходят нечасто, однако приводят к значительным притокам средств.

- Поступлений в результате уменьшения объемов оборотного капитала.

Сюда же можно включить и внереализационные доходы компании. Например, фирма положила на депозитный счет в банке временно не используемые деньги. В таком случае, проценты по вкладу относятся именно к инвестиционной денежной сфере, тогда как возврат основной суммы вклада – к финансовой сфере.

Как можно увидеть выше, на приток и отток денег влияет динамика изменения оборотного капитала. По своей сути величина оборотного капитала чистого представляет собой разницу между наличными активами и обязательствами на текущий момент времени. При проведении расчетов в основном используют такие критерии:

- текущие нормируемые пассивы, куда относят кредиторскую задолженность;

- текущие нормируемые активы, включающие в себя дебиторскую задолженность, запасы и незавершенное производство.

Следовательно, при формировании запасов материалов и сырья для нужд производства, для этого затрачиваются финансы (происходит отток), таким образом, увеличивается основной капитал. Если запасы в таких количествах уже не нужны, то часть их реализуют (происходит приток), а оборотный капитал уменьшается.

Как рассчитывается инвестиционный кэш фло

Для проведения подсчета потоков денежных средств от инвестиционной деятельности, специалисты рекомендуют использовать специальную таблицу, которую вносятся затраты и поступления по каждому шагу с соответствующим знаком.

| № | Название показателя | Шаг 0 | Шаг 1 | Шаг 2 | Шаг 3 | Шаг... |

|---|---|---|---|---|---|---|

| 1 | Всего притоков средств, в т.ч.: | |||||

| 1.1 | Доходы от продажи основных фондов (после вычета налогов) | |||||

| 1.2 | Доходы от реализации нематериальных активов и/или основных средств после завершения инвестиционного проекта (стоимость ликвидационная) | |||||

| 1.3 | Возврат активов оборотных в конце проекта (стоимость ликвидационная) | |||||

| 2 | Всего оттоков денежных средств, в т.ч.: | |||||

| 2.1 | Инвестиционные затраты (общие капиталовложения), в т.ч. | |||||

| вложения в средства основные | ||||||

| расходы на активы нематериальные | ||||||

| расходы на активы внеоборотные (пусконаладочные и прочие работы, некапитализируемые затраты, замещение средств основных, увеличение средств оборотных) | ||||||

| 2.2 | Затраты на ликвидацию | |||||

| 2.3 | Денежные вложения в другие фонды (покупка акций и облигаций, депозиты) | |||||

| 3 | Сальдо по инвестиционной деятельности |

При составлении информационной таблицы нужно учитывать такие нюансы:

- Весь период реализации инициативы разбивается на отрезки (шаги), по которым оцениваются экономические и финансовые показатели. Чаще всего за такой отрезок принимается календарный год, хотя в краткосрочных или среднесрочных начинаниях шагом может быть квартал или месяц.

- Позиции, указанные в таблице, можно детализировать в зависимости от конкретных условий.

- Затраты и поступления указываются в той валюте, в которой они осуществлялись, в текущих ценах.

- Последние шаги характеризуются тем, что в них следует учитывать расходы на ликвидацию предприятия (природоохранные мероприятия, демонтаж оборудования).

- Уровень доходов от реализации оставшихся основных фондов при ликвидации проекта целесообразно устанавливать, используя прогнозную оценку, которая может не совпадать с остаточной стоимостью указанного имущества.

Фактически, без инвестиционной составляющей реализация проекта не представляется возможной. Чтобы впоследствии получить доход, вначале необходимо профинансировать приобретение или аренду земельного участка или подходящего помещения, покупку оборудования, транспорта, механизмов, сырья, материалов, требуемых разрешения и лицензий. Поэтому кривая на графике на начальном этапе резко уходит вниз, и только после начала выпуска продукции и выхода предприятия на проектную мощность, поступления начинают постепенно перекрывать затраты.

Если проект долгосрочный, то инвестиции могут производиться частями. После крупного стартового вложения может возникнуть необходимость модернизации или технического перевооружения для расширения ассортимента продукции, замещения вышедшего из строя оборудования, а также транспортных средств. Здесь большое значение имеет специфика работы предприятия. При наличии свободных средств, их можно вложить в ценные бумаги или в уставные капиталы иных субъектов хозяйствования (покупка доли или всей фирмы), а также выдать заем другой компании, это тоже можно отнести к оттоку по инвестиционной деятельности.

Инвестор может вложить деньги в ценные бумаги фирмы и не принимать участия в ее деятельности, согласившись ежегодно получать оговоренную сумму дивидендов, в таком случае его доход называется пассивным. Если же инвестор входит в совет директоров, участвует в принятии важных решений, влияющих на размер прибыли, то его доход от инвестиции становится активным.

Компании зарабатывают деньги не только от основной бизнес деятельности , но и от инвестиций. Когда компания тратит или зарабатывает деньги за счет инвестиций, необходимо сообщить об этом в отчете о движении денежных средств. Денежный поток от инвестиций вычисляется отдельно от средств, полученных от основной операционной деятельности.

Инвестиционный денежный поток

В отличие от отчета о прибылях и убытках, отчет о движении денежных средств сообщает только о средствах, которые были выплачены компанией или компании. Предположим, что заемщик должен заплатить кредит в размере $ 9,000 долларов в конце сентября, но вместо этого платит в октябре. В отчете о прибылях и убытках в сентябре перечислится $9 ,000 как доход, но он не будет отражен в отчете о движении денежных средств до момента фактической оплаты в октябре.

Отчет о движении денежных средств отражает поток денежных средств от 3-х видов деятельности : операционной, финансовой и инвестиционной.

Операционная деятельность – это регулярная бизнес деятельность компании, такая как розничные продажи, услуги по ведению домашнего хозяйства или строительство. Финансовые потоки денежных средств включают в себя покупку и продажу акций и облигаций и выплату дивидендов. Инвестирование охватывает несколько различных видов деятельности:

Капитальные затраты

Финансирование совместных предприятий

Размещение денежных средств по сделке обратного РЕПО

Приобретение долей в ассоциированных и совместных предприятиях

Приобретение дочерних компаний, за вычетом полученных денежных средств, и долей в совместной деятельности

Покупка или продажа основных средств, таких как здания, земля или оборудование.

Покупка и продажа акций и облигаций.

Предоставление средств и сбор кредитов.

Стандартная бухгалтерская практика рассматривает покупку основных средств в качестве инвестиций. Если руководство потратит $ 800 тыс . в этом месяце на приобретение обновленного оборудования для завода, эта транзакция учтется как отрицательная запись в размере $ 800 тыс . в отчете о движении денежных средств. Если бизнес продаст старое оборудование за $ 300 тыс . , это положительная запись. По итогам месяца получится инвестиционный денежный поток в размере минус $500 тыс .

Пример – Apple

По итогам отчетного 2017 года компания Apple продемонстрировала отрицательный инвестиционный денежный поток в размере $46 , 446 млн .

Apple потратила свыше $ 159 млрд . на приобретение ценных бумаг. При этом , за 2017 год погасилось $31 ,775 млн . ценных бумаг , а $94,564 млн . было продано компанией . Среди значительных статей инвестиционного денежного потока Apple стоит отметить капитальные затраты в размере $12,451 млн .

Анализ

Операционный денежный поток показывает, какой доход генерирует компания от основной деятельности. Для Apple в 2017 году он составил $63,598 млн . Отчет о движении денежных средств отделяет операционный и инвестиционный доход, поскольку доход от прибыльных инвестиций может скрыть то, что компания не получает доход обычным способом. Если руководство потратило значительную сумму на приобретение основных средств, может произойти обратное, и это исказит информацию , если не разделить денежный поток на операционный и инвестиционный .

Если корпорация работает в отрасли, требующей значительных инвестиций в основные средства, отрицательный денежный поток от инвестиций может быть хорошим признаком того, что средства инвестируются в оборудование для своего бизнеса.

Знание денежного потока от инвестиционной деятельности является одним из шагов по измерению свободного денежного потока – изменение ваших доходов за предыдущий отчетный период за вычетом любых дивидендов, оборотного капитала и капитальных затрат. Капитальные затраты включены в отчет о движении денежных средств.