Алгоритм расчета дисконтированных денежных потоков от инвестнедвижимости. Как дисконтировать денежные потоки Определение дисконтированной стоимости денежных потоков

Знаете ли вы, что означает дисконтирование? Если вы читаете эту статью, значит, вы уже слышали это слово. И если вы пока не поняли до конца, что это такое, то эта статья для вас. Даже если вы не собираетесь сдавать экзамен Дипифр, а просто хотите разобраться в этом вопросе, прочитав эту статью, вы сможете прояснить для себя понятие дисконтирования.

Данная статья доступным языком рассказывает о том, что такое дисконтирование. На простых примерах в ней показана техника расчета дисконтированной стоимости. Вы узнаете, что такое фактор дисконтирования и научитесь пользоваться

Понятие и формула дисконтирования доступным языком

Чтобы проще было объяснить понятие дисконтирования, начнём с другого конца. А точнее, возьмем пример из жизни, знакомый каждому.

Пример 1. Представьте, что вы пришли в банк и решили сделать вклад в размере 1000 долларов. Ваши 1000 долларов, положенные в банк сегодня, при банковской ставке 10% будут стоить 1100 долларов завтра: нынешние 1000 долларов + проценты по вкладу 100 (=1000*10%). Итого через год вы сможете снять 1100 долларов. Если выразить этот результат через простую математическую формулу, то получим: $1000*(1+10%) или $1000*(1,10) = $1100.

Через два года нынешние 1000 долларов превратятся в $1210 ($1000 плюс проценты за первый год $100 плюс проценты за второй год $110=1100*10%). Общая формула приращения вклада за два года: (1000*1,10)*1,10 = 1210

С течением времени величина вклада будет расти и дальше. Чтобы узнать, какая сумма вам причитается от банка через год, два и т.д., надо сумму вклада умножить на множитель: (1+R) n

- где R – ставка процента, выраженная в долях от единицы (10% = 0,1)

- N – число лет

В данном примере 1000*(1,10) 2 = 1210. Из формулы очевидно (да и из жизни тоже), что сумма вклада через два года зависит от банковской ставки процента. Чем она больше, тем быстрее растет вклад. Если бы ставка банковского процента была другой, например, 12%, то через два года вы бы смогли снять с вклада примерно 1250 долларов, а если считать более точно 1000*(1,12) 2 = 1254.4

Таким способом можно рассчитать величину вашего вклада в любой момент времени в будущем. Расчет будущей стоимости денег в английском языке называется «compounding». Данный термин на русский язык переводят как «наращение» или калькой с английского как «компаундирование». Лично мне больше нравится перевод данного слова как «приращение» или «прирост».

Смысл понятен – с течением времени денежный вклад увеличивается за счет приращения (прироста) ежегодными процентами. На этом, собственно говоря, построена вся банковская система современной (капиталистической) модели мироустройства, в которой время – это деньги.

Теперь давайте посмотрим на данный пример с другого конца. Допустим, вам нужно отдать долг своему приятелю, а именно: через два года заплатить ему $1210. Вместо этого вы можете отдать ему $1000 сегодня, а ваш приятель положит эту сумму в банк под годовую ставку 10% и через два года снимет с банковского вклада ровно необходимую сумму $1210. То есть эти два денежных потока: $1000 сегодня и $1210 через два года — эквивалентны друг другу. Не важно, что выберет ваш приятель – это две равноценные возможности.

ПРИМЕР 2. Допустим, через два года вам надо сделать платёж в сумме $1500. Чему эта сумма будет равноценна сегодня?

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10) 2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10) 2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Если говорить простым языком, то дисконтирование – это определение сегодняшней стоимости будущей денежной суммы (или если говорить более правильно, будущего денежного потока).

Если вы хотите выяснить, сколько будет стоить сегодня сумма денег, которую вы или получите, или планируете потратить в будущем, то вам надо продисконтировать эту будущую сумму по заданной ставке процента. Эта ставка называется «ставкой дисконтирования». В последнем примере ставка дисконтирования равна 10%, 1500 долларов – это сумма платежа (денежного оттока) через 2 года, а 1240 долларов – это и есть так называемая дисконтированная стоимость будущего денежного потока. В английском языке существуют специальные термины для обозначения сегодняшней (дисконтированной) и будущей стоимости: future value (FV) и present value (PV). В примере выше $1500 — это будущая стоимость FV, а $1240 – это текущая стоимость PV.

Когда мы дисконтируем — мы идём от будущего к сегодняшнему дню.

Дисконтирование

Когда мы наращиваем — мы идём от сегодняшнего дня в будущее.

Наращение

Формула для расчета дисконтированной стоимости или формула дисконтирования для данного примера имеет вид: 1500 * 1/(1+R) n = 1240.

Математическая в общем случае будет такая: FV * 1/(1+R) n = PV. Обычно её записывают в таком виде:

PV = FV * 1/(1+R) n

Коэффициент, на который умножается будущая стоимость 1/(1+R) n называется фактором дисконтирования от английского слова factor в значении «коэффициент, множитель».

В данной формуле дисконтирования: R – ставка процента, N – число лет от даты в будущем до текущего момента.

Таким образом:

- Compounding или Приращение – это, когда вы идете от сегодняшней даты в будущее.

- Discounting или Дисконтирование – это, когда вы идете из будущего к сегодняшнему дню.

Обе «процедуры» позволяют учесть эффект изменения стоимости денег с течением времени.

Конечно, все эти математические формулы сразу наводят тоску на обычного человека, но главное, запомнить суть. Дисконтирование – это когда вы хотите узнать сегодняшнюю стоимость будущей суммы денег (которую вам надо будет потратить или получить).

Надеюсь, что теперь, услышав фразу «понятие дисконтирования», вы сможете объяснить любому, что подразумевается под этим термином.

Приведенная стоимость – это дисконтированная стоимость?

В предыдущем разделе мы выяснили, что

Дисконтирование– это определение текущей стоимости будущих денежных потоков.

Не правда ли, в слове «дисконтирование» слышится слово «дисконт» или по-русски скидка? И действительно, если посмотреть на этимологию слова discount, то уже в 17 веке оно использовалось в значении «deduction for early payment», что означает «скидка за раннюю оплату». Уже тогда много лет назад люди учитывали временную стоимость денег. Таким образом, можно дать еще одно определение: дисконтирование – это расчет скидки за быструю оплату счетов. Эта «скидка» и является мерилом временной стоимости денег или time value of money.

Дисконтированная стоимость – это текущая стоимость будущего денежного потока (т.е. будущий платеж за вычетом «скидки» за быструю оплату). Ее еще называют приведенной стоимостью, от глагола «приводить». Говоря простыми словами, приведенная стоимость – это будущая денежная сумма, приведенная к текущему моменту.

Если быть точным, то дисконтированная и приведенная стоимость – это не абсолютные синонимы. Потому что приводить можно не только будущую стоимость к текущему моменту, но и текущую стоимость к какому-то моменту в будущем. Например, в самом первом примере можно сказать, что 1000 долларов, приведенные к будущему моменту (через два года) при ставке 10% равны 1210 долларов. То есть, я хочу сказать, что приведенная стоимость – это более широкое понятие, чем дисконтированная стоимость.

Кстати, в английском языке такого термина (приведенная стоимость) нет. Это наше, чисто русское изобретение. В английском языке есть термин present value (текущая стоимость) и discounted cash flows (дисконтированные денежные потоки). А у нас есть термин приведенная стоимость, и он чаще всего используется именно в значении «дисконтированная» стоимость.

Таблица дисконтирования

Чуть выше я уже приводила формулу дисконтирования PV = FV * 1/(1+R) n , которую можно описать словами как:

Дисконтированная стоимость равна будущая стоимость, умноженная на некий множитель, который называется фактором дисконтирования.

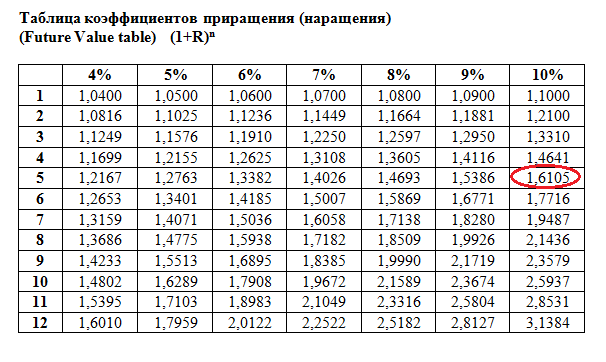

Коэффициент дисконтирования 1/(1+R) n , как видно из самой формулы, зависит от ставки процента и количества периодов времени. Чтобы не вычислять его каждый раз по формуле дисконтирования, пользуются таблицей, показывающей значения коэффициента в зависимости от % ставки и количества периодов времени. Иногда она называется «таблица дисконтирования», хотя это не совсем правильный термин. Это таблица коэффициентов дисконтирования , которые рассчитываются, как правило, с точностью до четвертого знака после запятой.

Пользоваться данной таблицей коэффициентов дисконтирования очень просто: если вы знаете ставку дисконтирования и число периодов, например, 10% и 5 лет, то на пересечении соответствующих столбцов находится нужный вам коэффициент.

Пример 3. Давайте разберем простой пример. Допустим, вам нужно выбрать между двумя вариантами:

- А) получить 100,000 долларов сегодня

- Б) или 150,000 долларов одной суммой ровно через 5 лет

Что выбрать?

Если вы знаете, что банковская ставка по 5-летним депозитам составляет 10%, то вы легко можете посчитать, чему равна сумма 150,000 долларов к получению через 5 лет, приведенная к текущему моменту.

Соответствующий коэффициент дисконтирования в таблице равен 0,6209 (ячейка на пересечении строки 5 лет и столбца 10%). 0,6209 означает, что 62,09 цента, полученные сегодня, равны 1 доллару к получению через 5 лет (при ставке 10%). Простая пропорция:

Таким образом, $150,000*0,6209 = 93,135.

93,135 — это дисконтированная (приведенная) стоимость суммы $150,000 к получению через 5 лет.

Она меньше, чем 100,000 долларов сегодня. В данном случае, синица в руках действительно лучше, чем журавль в небе. Если мы возьмем 100,000 долларов сегодня, положим их на депозит в банке по 10% годовых, то через 5 лет мы получим: 100,000*1,10*1,10*1,10*1,10*1,10 = 100,000*(1,10) 5 = 161,050 долларов. Это более выгодный вариант.

Чтобы упростить это вычисление (вычисление будущей стоимости при заданной сегодняшней стоимости), можно также воспользоваться таблицей коэффициентов. По аналогии с таблицей дисконтирования эту таблицу можно назвать таблицей коэффициентов приращения (наращения). Вы можете построить такую таблицу самостоятельно в Excele, если используете формулу для расчета коэффициента приращения:(1+R) n .

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

С помощью такой таблицы легко будет посчитать, сколько денег нужно положить в банк сегодня, если вы хотите получить определенную сумму в будущем (не пополняя вклад). Чуть более сложная ситуация возникает, когда вы хотите не только положить деньги на депозит сегодня, но и собираетесь каждый год добавлять определенную сумму к своему вкладу. Как это рассчитать, читайте в следующей статье. Она называется формула аннуитета.

Философское отступление для тех, кто дочитал до этого места

Дисконтирование базируется на знаменитом постулате «время — деньги» . Если задуматься, то эта иллюстрация имеет очень глубокий смысл. Посадите яблоню сегодня, и через несколько лет ваша яблоня вырастет, и вы будете собирать яблоки в течение многих лет. А если сегодня вы не посадите яблоню, то в будущем яблок вы так и не попробуете.

Всё, что нам нужно – это решиться: посадить дерево, начать свое дело, стать на путь, ведущий к исполнению мечты. Чем раньше мы начнем действовать, тем больший урожай мы получим в конце пути. Нужно превращать время, отпущенное нам в нашей жизни, в результаты.

«Семена цветов, которые распустятся завтра, сажают сегодня». Так говорят китайцы.

Если вы мечтаете о чем-то, не слушайте тех, кто вас отговаривает или подвергает сомнению ваш будущий успех. Не ждите удачного стечения обстоятельств, начинайте как можно раньше. Превращайте время вашей жизни в результаты.

Большая таблица коэффициентов дисконтирования (открывается в новом окне):

Инвестировать - это значит вложить свободные финансовые ресурсы сегодня с целью получения стабильных денежных потоков в будущем. Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя (в Excel, графический) и интерпретации полученных результатов. Два примера из жизни, с которыми сталкивается каждый человек

По своей сути ставка дисконтирования при анализе инвестиционных проектов — это ставка процента, по которой инвестор привлекает финансирование. Как ее рассчитать?

Оценка недвижимости является сложным экономическим действием, которое сводится к применению разнообразных методик и способов выявления действительной цены. Наиболее частым в применении считается метод дисконтирования денежных потоков , используемый не только в российской действительности, но также за границей.

Суть методики

Этот способ используется для вычисления дисконтированной цены финансовых поступлений, предполагаемых от объекта недвижимости в будущем . Подобный метод может использоваться при имеющийся уверенности или предпосылках, что ожидаемые через определенный период времени денежные поступления будут существенно отличаться от текущих.

При использовании способа ДДП для прогнозирования уровня доходности от всевозможных способов использования недвижимого имущества производится расчет на определенное количество лет и в обязательном порядке строится прогноз выручки при реализации оцениваемого объекта по истечении срока . Подобная методика лучше всего работает при нестабильности в доходах .

Случаями применения метода служат:

Случаями применения метода служат:

- существует обоснованное предположение отличия денежных потоков в обозримом будущем от существующих;

- имеется информация, позволяющая спрогнозировать уровень будущих поступлений ;

- наблюдается сезонность поступления денежных средств;

- в качестве объекта недвижимости выступает крупная коммерческая структура ;

- оцениваемое имущество находится в стадии строительства или ввода в эксплуатацию .

Метод дисконтирования денежных потоков – способ, позволяющий максимально точно спрогнозировать величину будущих поступлений .

Последние могут отличаться своей нестабильностью, неравномерностью поступления, . Инвестор в момент вложения старается рассмотреть объект с учетом возможных достоинств и привлекательности, учитывая денежный эквивалент имеющихся профитов с точки зрения соотношения их с ценой приобретения.

Действенность этого метода и его главное отличие от иных способов определения доходности заключается в учете целого комплекса параметров и их взаимного соотношени я. Эти параметры включают в себя поступление и отток капитала, капиталовложения, дебиторскую задолженность, структурные изменения.

Если брать показатели чистой прибыли, будь то прямые или косвенные, то они не позволяют оперировать настолько большим набором параметров.

Методы стоимостной оценки

Современная экономика различает , дающих возможность оценить стоимость объекта недвижимого имущества.

Современная экономика различает , дающих возможность оценить стоимость объекта недвижимого имущества.

- . Подобная методика предполагает использование в случае предполагаемой ликвидации недвижимости или при имеющихся предпосылках к будущему банкротству или невозможности продолжения деятельности;

- . Метод, применяющийся в качестве способа оценки уже действующих объектов недвижимости или при предполагаемом сокращении деятельности;

- Доходный. Именно эта группа методик включает в себя способ оценки при помощи дисконтирования денежных потоков. Отличительной чертой метода ДДП от прочих видов является применение в отношении организации или недвижимости, нормально функционирующим на настоящем этапе, и планируется их длительная работа в дальнейшем, предполагающая извлечение прибыли.

Основные этапы оценки способом ДДП

Применение метода ДДП предполагает оценку в несколько этапов.

1 этап. Определение длительности прогнозируемого периода . На этом этапе следует оценить длительность, на протяжении которого происходит оценка поступающих денежных средств. Из-за нестабильности российской экономики на территории РФ средняя длительность оцениваемого периода не превышает 3-5 лет , на Западе сроки более длительные. Выбираемые сроки должны быть достаточными для осуществления обоснованного прогноза;

2 этап.

Прогнозирование конкретных величин. Это требует от инвестора следующих шагов:

2 этап.

Прогнозирование конкретных величин. Это требует от инвестора следующих шагов:

- проведение аналитической работы с использованием предоставленных заказчиком данных о финансовом состоянии . В отчете указываются расходные и доходные статьи за ретроспективный период касающиеся выбранного объекта;

- оценка существующей ситуации на рынке недвижимости и характеристик с учетом динамических изменений;

- составление прогнозных расчетов об уровне прибыли и убытков , основываясь на реконструкции бухгалтерских документов.

В российской экономике вместо процедуры дисконтирования денежных потоков преимущественно подвергаются дисконтированию доходы, среди которых:

- чистый оперативный доход , применяемый по отношению недвижимости, не обремененной долговыми обязательствами;

- чистый поток наличности , подсчитываемый с учетом вычета из полученной прибыли всех видов расходов;

- налогооблагаемая прибыль .

3 этап . Подсчет стоимости реверсии . Реверсия есть остаточная стоимость объекта, образующаяся при сокращении или полном прекращении генерации денежных потоков . Истинную стоимость этого показателя можно прогнозировать следующими способами:

- установления продажной стоимости объекта основываясь на конъюнктуре рынка, учитывая цены аналогичной недвижимости и попыток прогноза стоимости недвижимого имущества в будущем;

- расчета колебаний цен на недвижимость за весь период владения;

- капитализации доходов за финансовый год , следуемый за датой завершения прогнозируемого периода с назначением ставки капитализации самостоятельно;

- определения ставки дисконта . Ставка дисконтирования – величина, применяемая для подсчета количества средств, ожидаемых к получению в будущем.

Ставка дисконта в случае с недвижимостью высчитывается с учетом связки «риск-доход», включающей в себя всю полноту возможных рисков, присущих недвижимому имуществу. Также принимаются в расчет уровень ликвидных инвестиций, компенсационные издержки, наличие системы инвестиционного менеджмента.

4 этап.

Расчет ставки дисконта.

Назначением данной процедуры является определение величины финансовых поступлений, которые будут получены или выплачены по истечении заданного промежутка времени. Данный показатель дает возможность увидеть соотношение риска к доходности оцениваемого объекта. Существует три методики расчета, выбор которых будет зависеть от вида денежных потоков:

4 этап.

Расчет ставки дисконта.

Назначением данной процедуры является определение величины финансовых поступлений, которые будут получены или выплачены по истечении заданного промежутка времени. Данный показатель дает возможность увидеть соотношение риска к доходности оцениваемого объекта. Существует три методики расчета, выбор которых будет зависеть от вида денежных потоков:

- для собственного капитала используется методика кумулятивного построения с оценкой активов (метод САРМ);

- для заемных или инвестированных средств оценка осуществляется с учетом величины средневзвешенной стоимости капитала .

В отечественной экономике ставка дисконта преимущественно высчитывается кумулятивным способом. Выбор именно этого способа обуславливается простотой вычислений и имеющейся возможностью принять в расчет обстановки на рынке.

5 этап. Непосредственно вычисление методом ДДП .

При расчетах применяется формула следующего вида:

PV – определяемая стоимость,

C t – финансовые поступления в период времени t,

i – ставка дисконта, действующая на период времени t,

R – стоимость реверсии,

n – длительность осуществления прогноза в годах.

При вычислении требуется учитывать два момента:

- при вычислении стоимости реверсии следует дисконтировать завершающий год и прибавить ее к величине суммы вложений;

- по завершению расчетов итоговая стоимость должна находиться в равенстве со значением текущей реверсии и ориентировочной цены предстоящих денежных поступлений.

Пример расчета стоимости объекта

Для примера предлагается разобрать следующую задачу:

Покупатель приобретает в собственность недвижимость для дальнейшей ее аренды в течение будущих трех лет с фиксированной суммой за наем. В течение первого года арендная плата составляет 12 000 денежных единиц, второй год будет стоить 14 000, за третий инвестор просит 16 000 денежных знаков. Предполагается, что стоимость объекта недвижимости будет составлять примерно 100 000 денежных единиц. В задаче требуется найти текущую цену здания при действующей ставке дисконта в 11%.

Покупатель приобретает в собственность недвижимость для дальнейшей ее аренды в течение будущих трех лет с фиксированной суммой за наем. В течение первого года арендная плата составляет 12 000 денежных единиц, второй год будет стоить 14 000, за третий инвестор просит 16 000 денежных знаков. Предполагается, что стоимость объекта недвижимости будет составлять примерно 100 000 денежных единиц. В задаче требуется найти текущую цену здания при действующей ставке дисконта в 11%.

Первым делом требуется определить с учетом ставки дисконта для каждого года:

1 год = 12 тыс./(1+11%) = 10 810, 81 денежных единиц;

2 год = 14 тыс./(1+11%) = 12 612, 61 денежных единиц;

3 год = 16 тыс./(1+11%) = 14 414, 41 денежных единиц.

4 год = 100 000/(1+0.11) = 90 090, 09 денежных единиц.

Таким образом, PV = 10 810, 81+12 612, 61+14 414, 41+90 090, 09=127 927, 92 денежных единиц.

Основным преимуществом данного метода является возможность его использования в случаях, когда существует функционирующая недвижимость, что позволяет отразить действительную рыночную цену компании и примерно спрогнозировать размер будущих денежных потоков.

Метод ДДП практически не может быть использован в случаях непостоянства генерации финансовых поступлений, иначе значительно возрастает разброс вероятностей при проведении вычислений.

Что такое дисконтирование

На видео ниже ясно и доступно разъясняется, что такое дисконтирование.

Дисконтирование денежных потоков представляет собой приведение финансовых потоков за разные временные периоды к настоящему времени. Это основа для расчета финансовой стоимости с учетом временного фактора. Данный принцип базируется на одном из основных экономических законов, а именно - уменьшающейся денежной стоимости (инфляция). Иными словами с течением времени денежные средства теряют свою стоимость, если сравнивать с той, что есть на данный момент. Именно поэтому в качестве отсчета берется стоимость на данный момент. Для проведения расчетов и необходимо дисконтирование.

Дисконтирование денежных потоков - что это?

Перед тем как подробней приступить к тому, что собой представляет дисконтирование денежных потоков важно понимать некоторые фундаментальные понятия. Так, например, под коэффициентом дисконтирования имеются ввиду процессы сопоставления потоков в различные временные отрезки.

Ставка дисконтирования это показатель отражающий доходность от инвестиций . Что касается денежного потока то это те средства которые остались после того как были произведены все текущие расходы (в том числе расходы на инвестиционную деятельность). Без понимания данных определений дальше двигаться бессмысленно.

Основная суть данной методики достаточно проста и состоит из четырех пунктов:

- В первую очередь требуется спрогнозировать денежные потоки на определенный продолжительный отрезок времени (5-10 лет), обычно он называется прогнозным периодом.

- Во вторых составляется прогноз на следующий за прогнозом временной отрезок, длящийся на неизвестный период. Называется он после прогнозным периодом.

- В третьих необходимо рассчитывать ставку, при которой на завершающем этапе все грядущие финансовые потоки будут приведены к настоящему времени.

- В четвертых складываем все ранее полученные результаты, после чего получаем настоящую стоимость.

Дисконтитрование: методики анализа

Стоит заметить, что расчетная формула по высчетам DCF (дисконтирование денежного потока) имеет некоторые схожести с формулой NPV (расчетом чистого дисконтированного потока). Основное отличие состоит в привлечении изначальных инвестиционных затрат в случае с NPV.

DCF применяется во множестве методик оценки эффективности вложений. Часто их называют динамическими как раз из-за использования дисконтированных денежных потоков.

Дисконтирование денежных потоков: коэффициент и общая формула расчета

Такое понятие как коэффициент дисконтирования применяется в тех случаях, когда необходимо привести к настоящей стоимости будущие доходы . При этом это делается за счет увеличения коэффициента дисконтирования и преумножения потоков платежей. Существует определенная формула, по которой рассчитывается указанный выше коэффициент.

Показатель r представлен как ставка дисконтирования. А показатель в свою очередь определяет номер временного периода.

Существует общая формула для расчета дисконтирования финансового потока. Так, DCF определяется как непосредственно денежный поток. Обозначение CF расценивается как финансовый поток в первый промежуток времени. Норму дохода или ставку дисконтирования обозначают с помощью r. Ну и обозначение n указывает на количество отрезков времени, когда появляются финансовые потоки.

Именно ставка дисконтирования играет важную роль и является основным элементом в вышеуказанной основной формуле дисконтирования финансовых потоков. Данная ставка всегда указывает на норму прибыли для инвестора. Она работает, когда инвестор вкладывает финансы в определенный инвестиционный проект.

Ставка включает в себя много факторов, зависящих от объектов оценки:

- Инфляционная часть.

- Доход по активам, которые не влекут риски.

- Прибыль за риск.

- Точную ставку рефинансирования.

- Среднюю стоимость капитала.

- Процент по вкладам в банке.

Методы анализа, в которых применяются дисконтированные денежные потоки

Если проанализировать основную формулу расчета дисконтированного финансового потока, то можно заметить что само обозначение дисконтированного потока схоже с чистым дисконтированным доходом. Чистый дисконтированный доход в свою очередь обозначается аббревиатурой NPV. Отличие их заключается в указании в формуле первичных затрат на инвестиции.

Такое понятие как дисконтированный денежный поток применяется довольно часто. Его используют в основном при оценке эффективности различных проектов по инвестициям. Все случаи, в которых применяется дисконтирование финансового потока, являются динамическими. Вот пример подобных методов для оценования эффективности любых инвестиционных проектов:

- внутренняя норма прибыли;

- индекс прибыльности;

- чистая стоимость в будущем и норма доходов;

- дисконтированный срок окупаемости проекта.

Достоинства и недостатки дисконтирования

Основное достоинство рассматриваемого метода это понятность, логичность и простота. В основе данной методики состоит гипотеза о наличии связи между ценой организации, и ее способностью создавать финансовые поступления. Лучше всего она подходит для получения предварительной оценки стоимости некоторых компаний.

Однако у методики есть и свои недостатки:

- повышенный удельный вес дисконтированного финансового потока, имеющий отношение к послепрогнозовому времени;

- практически не получится предугадать экономические и любые иные показатели на относительно длительное время (более одного года), при этом методика характеризуется, как возможность предсказывать на неограниченный период;

- серьезная зависимость вычислительных результатов от изначальных показателей (это относится и к денежным потокам и к ставкам дисконтирования). Даже едва заметные перемены на 1-2 пункта могут повлиять на итоговую стоимость организации на 10-20%.

При проведении расчетов подразумевается, что акционеры могут влиять на денежные потоки по своему усмотрению, хотя на практике такое бывает редко.

Хотя недостатки довольно незначительные, однако если за дело взялся недобросовестно исполняющий свои обязанности управляющий, то в будущем проблемы могут быть серьезными.

Каждый человек, даже незнакомый с экономической теорией, регулярно сталкивается на практике с тем, что стоимость денег со временем изменяется. Цены постоянно растут, и на условные «100 рублей» сегодня можно купить меньше товаров, чем вчера, и намного меньше, чем позавчера. А если заглянуть в завтрашний день? Сколько будут стоить сегодняшние 100 рублей в будущем? Для ответа на этот вопрос используется дисконтирование денежных потоков.

Метод дисконтирования денежных потоков

Данный метод применяется в первую очередь для оценки эффективности инвестиционных проектов и выбора варианта вложения средств. Он основан на концепции временной стоимости денег. Эта концепция была сформулирована еще в 13 веке известным математиком (и сыном купца) Леонардо Пизанским, более известным под прозвищем Фибоначчи: «Сумма, полученная сегодня, больше той же суммы, полученной завтра».

Остается определить, насколько именно деньги завтра будут стоить меньше, чем сегодня. Для этого используется следующая формула:

- DCF – дисконтированный денежный поток, т.е. будущий денежный поток, приведенный в соответствие к текущей стоимости денег;

- CFi – денежные потоки каждого расчетного периода (обычно это – годы) в номинальном выражении;

- r - ставка дисконтирования;

- n - число расчетных периодов.

Например, если ставка дисконтирования равна 10% в год, то 100 рублей, полученные через год, будут соответствовать

DCF = 100 / (1+10%) = 100 / 1,1 = 90,9 руб.

А те же 100 рублей, но полученные через 2 года, уже будут равняться

DCF = 100 / (1+10%)2 = 100 / 1,12 = 82,6 руб.

Расчет ставки дисконтирования

Самым сложным при дисконтировании денежных потоков является определение процентной ставки.

В простейшем случае, если инвестор планирует разместить деньги на депозите в надежном банке, гарантирующем сохранность вложений, в качестве базы для расчета ставки дисконтирования можно использовать прогнозируемый уровень инфляции. Если цель вложения – только сбережение денежных средств, то ставка принимается равной этому уровню. Если же инвестор хочет получить дополнительный доход, то к проценту инфляции добавляется желаемый процент прибыли.

При вложениях в инвестиционные проекты, связанные с организацией бизнеса, ситуация намного сложнее. При расчете ставки необходимо учитывать не только инфляцию, но и дополнительные риски, связанные с ведением предпринимательской деятельности (отраслевые, политические и т.п.). Также необходимо принимать в внимание и то, что, как правило, собственных средств инвестора бывает недостаточно для полной реализации проекта. Стоимость привлечения дополнительных ресурсов (банковские кредиты, выпуск облигаций и т.п.) также нужно заложить в ставку дисконтирования.

Формула для расчета ставки дисконтирования в общем случае будет выглядеть следующим образом:

- R = Rf +R1 + R2 + …. + Rn, где:

- Rf – базовая (безрисковая) доходность для инвестора; она обычно принимается равной ставке по государственным облигациям или средневзвешенному проценту по депозитам крупнейших банков;

- R1 … Rn - коэффициенты, отражающие влияние различных факторов риска (рисковые премии).

Премии по факторам риска обычно определяются для каждого проекта индивидуально, с помощью экспертной оценки. При этом учитываются особенности региона, отрасли и конкретного предприятия.

Выводы

Дисконтированный денежный поток – это планируемый объем поступлений денежных средств, приведенный в соответствие к текущей стоимости денег. Его расчет применяется при анализе эффективности инвестиционных проектов. При определении ставки дисконтирования учитывается вся совокупность факторов, могущих повлиять на реализацию анализируемого проекта.

Дисконтирование денежных потоков – основной инструмент оценки инвестиционного проекта. В статье рассмотрим основы дисконтирования, расскажем, когда применять метод и приведем пример расчета.

Дисконтирование денежных потоков. Определение.

Дисконтирование денежных потоков – это способ оценки будущих денежных потоков . Другими словами, это попытка оценить привлекательность любых инвестиционных возможностей на основе того, какие денежные потоки они способны сгенерировать в будущем.

Суть метода базируется на простом утверждении – деньги «сейчас» стоят дороже, чем деньги «потом» – в будущем (см. рисунок 1). Это обусловлено тремя основными причинами:

- Инфляция. Для экономики характерно постепенное повышение цен. За одну и ту же сумму денег с течением времени можно купить все меньше товаров и услуг.

- Риск. Ожидаемые денежные средства могут быть не получены.

- Альтернативная стоимость денег. Деньги, находящиеся в обороте сегодня, могли быть инвестированы иначе, например, в банковские депозиты.

Что такое денежный поток

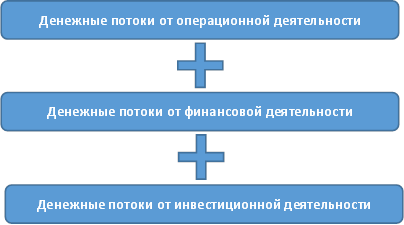

Перед дисконтированием необходимо определиться с понятием денежного потока. Для его обозначения используют аббревиатуру CF. При расчетах под денежным потоком подразумевают сумму дохода за вычетом операционных затрат в отдельном периоде. Например, прибыль до вычета налога из отчета по финансовым результатам или чистый денежный поток от операционной деятельности из отчета по движению денежных средств .

Целесообразно с точки зрения репрезентативности управленческой информации разделить поток на:

Подобное разделение не является обязательным правилом, но инвесторы и менеджмент компании получат полноценную информацию о том, насколько прибыльна или убыточна их текущая деятельность. Отдельно представленная информация по инвестиционным планам, поможет скорректировать их исходя из прогнозируемого финансового результата и потоков от финансовой деятельности.

На сумму дисконтированного денежного потока (DCF) влияет частота, график денежных поступлений и длительность временного периода, на который он растянут. График денежных поступлений зависит от вида деятельности, особенностей проекта и способов его реализации. Можно выделить четыре основных вида динамики поступления платежей: равномерная динамика, возрастающая, убывающая и смешанная динамика. Учитывая, что проекты с одинаковой суммой будущих платежей могут иметь различную динамику их поступлений, текущая стоимость денежного потока по каждому проекту будет отличаться.

Коэффициент дисконтирования

Чтобы дисконтировать денежный поток, необходимо перемножить коэффициент дисконтирования и суммы платежей, соответствующего временного периода. Коэффициент рассчитывается по формуле:

где:

r – годовая ставка дисконтирования , ее также часто называют «норма дохода»;

i – номер временного периода, которому соответствует платеж. Чаще всего это номер года от начала периода, в котором осуществлен старт проекта.

Формула дисконтирования денежного потока

CFi – сумма денежного потока, поступившего в период i;

n – общее количество периодов, в которых поступают денежные потоки, принятые для расчета.

Выбор ставки дисконтирования

При всех попытках объективно обосновать величину ставки дисконтирования или нормы дохода r, она во многом остается субъективным показателем. Существует несколько подходов в определении ставки дисконтирования.

1. Первый способ учитывает инфляцию, минимальный уровень доходности и риск от ведения предпринимательской деятельности.

r = Темп инфляции + Минимальный уровень доходности × Риск

В качестве минимального уровня доходности используют ставку доходности по наименее рискованным финансовым инструментам, например, государственным ценным бумагам. Данный подход предполагает, что приемлемым уровнем доходности может быть доход, превышающий темп инфляции, сложившийся в рассматриваемый период времени, на величину минимального дохода с учетом поправки на .

2. Следующий наиболее распространенный способ - «модель WACC ». Данный подход основан на расчете средневзвешенной стоимости капитала (Weighted Average Cost of Capital) и предполагает, что вложения в новый проект должны быть более эффективны уже существующего бизнеса. Минусом подхода является отсутствие учета степени риска по проекту.

Средневзвешенная стоимость капитала учитывает соотношение собственных и заемных средств. В качестве собственных средств рассматривают накопленную нераспределенную прибыль, а в качестве заемного капитала – сумму по краткосрочным и долгосрочным банковским кредитам.

В этом случае ставка рассчитывается так:

R d – процентная ставка по привлеченным займам и кредитам;

Wd – доля займов и кредитов;

T – ставка налога на прибыль;

R e – стоимость собственного капитала;

W e – доля собственного капитала.

Как оценить стоимость компании по методу дисконтированных денежных потоков

Смотрите, как провести оценку и избежать грубых ошибок.

3. Ценовая модель капитальных активов (CAPM). Этот способ применяют в условиях стабильной экономики и при наличии открытой информации о прибыльности компаний. В данном случае коэффициент дисконтирования учитывает средний и безрисковый уровень прибыльности компаний на рынке и уровень риска по конкретному проекту.

Уровень риска β определяют как значение от 0 до 1, где 0 – это полное отсутствие риска, а 1 характеризует высокий уровень риска.

r бр - безрисковый уровень прибыльности капитала;

r ср – средний по рынку уровень прибыльности капитала;

β – фактор риска.

Фактор определяется как коэффициент регрессии между уровнем прибыльности рассматриваемой компании и среднем уровнем прибыльности по рынку. В некоторых странах печатают справочники по показателю для крупных компаний.

4. В России используют методику согласно Положению, утвержденному Постановлением Правительства РФ от 22.11.97 г. №1470

r бр – ключевая ставка Банка России

i – темп инфляции, установленный Правительством РФ на текущий год.

P – уровень риска, который определяется по таблице 1.

Таблица 1. Уровень риска

|

Уровень риска |

Цель проекта |

P, процент |

|

Повышение эффективности производства за счет изменения технологии |

||

|

Обеспечение роста продаж уже производимой продукции |

||

|

Разработка и продвижение новых товаров |

||

|

Очень высокий |

Инвестиции, направленные на развитие инноваций |

Алгоритм расчета

Процесс расчета дисконтированного денежного потока делится на этапы:

- Определяют горизонт планирования. Как правило, используют горизонты планирования на 3, 5 и 10 лет.

- Составляют прогноз денежных потоков. На базе прогноза по продажам и расходам составляется финансовая отчетность , откуда и берут необходимые для расчета цифры.

- Определяют норму дохода с учетом фактора времени и степени риска по проекту.

- Приводят суммы денежного потока по каждому временному периоду к старту проекта путем их перемножения с коэффициентом дисконтирования.

- Находят общий дисконтированный денежный поток путем суммирования.

DCF-модель, от финансового директора сети фитнес-клубов World Class поможет оценить инвестиционный проект за 30 минут.

Пример расчета дисконтированного денежного потока

В качестве примера расчета используем проект, связанный с увеличением объема продаж существующей продукции.

Ставка дисконтирования рассчитывается по методу, установленному Правительством РФ. Ключевая ставка Банка России 7,75%. Прогнозируемый темп инфляции 5,5%. Уровень риска по проекту применяется на уровне 10%.

Таблица 2. Пример расчета дисконтированного денежного потока

|

№ периода |

Ставка дисконтирования, r |

Коэффициент дисконтирования |

Денежный поток CF, тыс. руб. |

DCF, тыс. руб. |

|

Итого |

5 000,00 |

2 825,11 |

Дисконтирование широко используется при оценке инвестиционных проектов для принятия решения о вложении денежных средств. Наиболее часто используются следующие показатели:

- NPV – чистый дисконтированный доход;

- IRR – внутренняя норма доходности;

- DPP – дисконтированный срок окупаемости.

Для рассмотренного выше примера при уровне инвестиций в 2 млн руб. дисконтированный срок окупаемости составит 6 лет (см. рисунок 2).

Рисунок 2. Дисконтированный денежный поток

Корректировки и анализ чувствительности

Результат дисконтирования потоков корректируют на стоимость активов и обязательств, не участвовавших в генерации денежных потоков, но при этом существенно влияющих на стоимость бизнеса в целом. Примерами таких активов могут быть непрофильные активы, недостаток или избыток оборотного капитала, рыночная стоимость долга (в зависимости от вида оцениваемой стоимости).

Если применялся денежный поток на инвестированный капитал, то результат расчета отражает стоимость всего вложенного в бизнес капитала: как собственного, так и заемного. Чтобы оценить стоимость собственного капитала, полученный результат уменьшают на величину чистого долга. Чистый долг равен сумме кредитов и займов за вычетом денежных средств и их эквивалентов.

Анализ чувствительности представляет собой расчет стоимостей объекта оценки в зависимости от изменения какого-либо ключевого фактора или группы факторов. Примером такого фактора может являться прогноз цены на продукцию. Поскольку метод дисконтированных денежных потоков содержит в себе высокую долю неопределенности, то инвесторам и руководству компании полезно понимать, как изменятся денежные потоки, если какое-либо из допущений отклонится от реального положения дел. Анализ чувствительности призван дать пользователям более полную информацию о финансовых границах возможностей и угроз для бизнеса.

Технически анализ чувствительности исполняется разными способами, одним из которых является использования команды «ТАБЛИЦА ДАННЫХ» в среде MS Excel.

Пример расчета

Приведем пример расчета стоимости компании «Бетта» и проанализируем результат на чувствительность к ставке дисконтирования (таблица 3).

Таблица 3 . Расчет DCF

|

Результат расчета DCF |

|||||

|

тыс. руб. |

|||||

|

Денежный поток на инвестированный капитал |

|||||

|

Остаточная стоимость (рост в постпрогнозный период - 3%) |

|||||

|

Ставка дисконтирования (WACC) |

|||||

|

Дисконтированные денежные потоки |

|||||

|

Сумма дисконтированных денежных потоков |

|||||

|

Непрофильные активы |

|||||

|

Чистый долг |

|||||

|

Избыток собственного оборотного капитала |

|||||

|

Итого стоимость собственного капитала |

При проведении анализа чувствительности используем команду «ТАБЛИЦА ДАННЫХ» (таблица 4).

Таблица 3 .

|

Изменение ставки дисконтирования |

||||||

Отметим, результат оценки стоимости собственного капитала (PV) существенно зависит от ставки дисконтирования. При изменении ставки на 3 пункта, компания «теряет» более 30% стоимости. Сильная зависимость от стоимости капитала и сделанных допущений в прогнозный период представляют собой основные недостатки применения метода дисконтированных денежных потоков. Тем не менее DCF остается самым популярным методом при оценке компаний, проектов и ряда активов и обязательств.

Заключение

Метод дисконтированных денежных потоков – популярный инструмент оценки привлекательности инвестиционных решений. Прежде всего, его применение помогает заинтересованным участникам рынка углубиться в понимание бизнеса и дает обоснованное мнение о его вероятной стоимости.

Однако при оценке надо помнить, что имеет место фактор субъективной оценки рисков, что неизбежно влияет на точность оценки инвестиционной привлекательности.